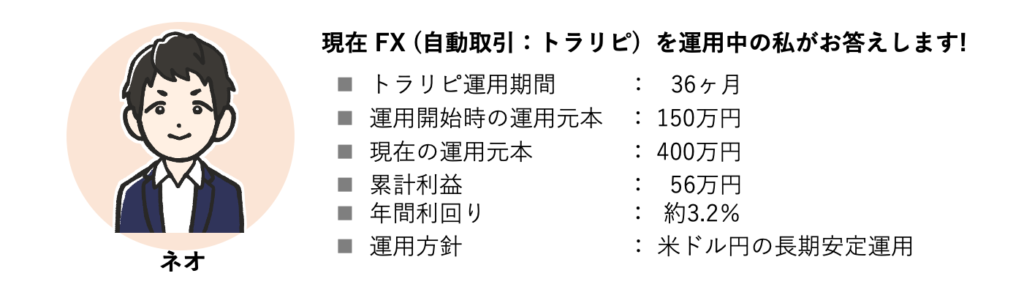

こんにちわ、ネオ(@InvestNeo)です

FXでは、いろいろな専門用語があってとっつきづらいですよね

実際には、正確な定義を知らない用語も多いのではないでしょうか

そこで、今回はFXに関する専門用語について、分かりやすくまとめてみました

こんなお悩みを解決します

・FXにおける専門用語

本記事では、FXにおいて理解すべき重要な専門用語が気になる方向けに、専門用語の定義に加えて具体例を交えてまとめてみました

これらの内容を詳しく知りたい方は、最後までじっくり読んでみてください

※今後、順次専門用語を追加していきます

※専門用語はあいうえお順に並んでいます

※調べたい専門用語が具体的にある場合は、ブラウザ上で「Ctrl+F」を押して用語検索してくださいね

Contents

FXにおける専門用語

証拠金維持率

証拠金維持率とは、時価評価総額に対する必要証拠金の割合のことです

証拠金維持率は以下の計算式で計算できます

証拠金維持率 = 時価評価総額 ÷ 必要証拠金 × 100

具体例)1万円の資金を入金して、米ドル円の現在レートが1ドル=100円の時に1ロット(1,000通貨)取引する場合

証拠金維持率 = 10,000円 ÷ 4,000円 × 100 = 250%

ちなみに、必要証拠金の部分は下記の計算式で計算した4,000円を使用しています(必要証拠金の項目参照)

必要証拠金 = 100円/ドル × 1,000通貨 ÷ 25倍 = 4,000円

証拠金維持率で、現時点でどのくらいのリスクをとっているかを判断することができます

証拠金維持率と実効レバレッジの関係性

証拠金維持率と実効レバレッジの関係性は以下のようになります

リスクの観点から、証拠金維持率は500%を下回らないように維持しましょう

| 証拠金維持率 | 実効レバレッジ | 備考 |

|---|---|---|

| 2,500% | 1倍 | |

| 1,250% | 2倍 | |

| 500% | 5倍 | |

| 250% | 10倍 | |

| 125% | 20倍 | |

| 100% | 25倍 | 証拠金維持率100%を下回るとロスカットの可能性 FX会社によって異なります |

必要証拠金

FXでは、「外国為替証拠金取引」と言われる通り、証拠金を担保に取引をおこないます

証拠金とは、取引の際に担保にするお金のことです

特に「必要証拠金」とは、ポジションを持つために最低必要となるお金のことです

必要証拠金は、以下の計算式で計算することができます

必要証拠金 = 現在の為替レート × 取引数量 ÷ 最大レバレッジ

日本のFX会社では、レバレッジは通常、最大で25倍までとなっています

具体例)米ドル円の現在レートが1ドル=100円の時に1ロット(1,000通貨)取引する場合

必要証拠金 = 100円/ドル × 1,000通貨 ÷ 25倍 = 4,000円

必要証拠金として、最低4,000円必要となります

ピップス ( pips = percentage in point )

通貨の共通単位のことです

FXでは、様々な通貨が取引されているため、各通貨の単位で変動を比較するのが難しいです

そのため、通貨共通の単位として使用されるのがピップスです

ピップスを用いれば、異なる通貨ペア出会っても共通の単位で変動幅を表すことができます

米ドル円やクロス円の場合は1銭が1pipsに相当します

1pips = 0.01円 = 1銭

10pips = 0.1円 = 10銭

100pips = 1円 = 100銭

具体例)米ドル円のレートが100.00円から100.03円に上昇した場合、3pips上昇した

ユーロドルなどの米ドルストレートの場合は、0.01セントが1pipに相当します

1pips = 0.00001円 = 0.01セント

10pips = 0.001円 = 0.1セント

100pips = 0.01円 = 1セント

pipsの活用ポイント

FXの取引記録をつける時にはこの「pips」の考え方を取り入れた方が、純粋なFX投資のテクニカルな実力を可視化できます

FXの獲得利益は、以下の計算式に分解することができます

獲得利益 = 投入資金 ( LOT ) × 獲得pips

いくら利益を上げたかではなく、どれくらい値幅を獲得したか(獲得pips)が明確になるからです

資金量の大きな人はロットをあげればいくらでも利益額を大きくみせることができますが、獲得pipsで見ることで、FXのテクニカルな実力を判断することができます

レバレッジ

レバレッジとは、担保となる証拠金を元に、元本以上の取引をする仕組みのことです

日本では、最大25倍までの取引ができます

FX会社によっては、取引できる最大レバレッジを事前に設定できるFX会社もあります

勘違いしやすいのですが、この事前のレバレッジ設定は最大の25倍にしておいた方が安全です

レバレッジ設定を最大にすることで、ロスカットまでのバッファーが大きくなるからです

危険なのは、必要以上にポジションサイズを大きくして、実効レバレッジが大きくなることです

口座開設の時のレバレッジ設定は最大の25倍にして、実際の取引ではレバレッジを5倍程度に抑える

これが最もリスクの少ない方法です

実効レバレッジは、実際に運用しているポジションのレバレッジのことで、資産に評価損益を加算した金額に対して、何倍の取引をしているかを表します

実効レバレッジ = 現在の為替レート × 取引数量 ÷ 有効証拠金

有効証拠金:取引証拠金に評価損益を加算した金額

具体例)1万円の資金を入金して、米ドル円の現在レートが1ドル=100円の時に1ロット(1,000通貨)取引する場合

実効レバレッジ = 100円/ドル × 1,000通貨 ÷ 10,000円 = 10倍

実効レバレッジは10倍になります

同じ条件下で、2,000通貨の取引をすると、実効レバレッジは20倍まで跳ね上がります

実効レバレッジは、口座内の資金に対するポジションの量によって決まることがポイントです

そのため、FXでは、資金に対してのポジションサイズの取り方(資金管理)が最も重要です

ロスカット

ロスカットとは、一定水準以上の損失が発生した場合に、更なる損失を防ぐために保有しているポジションを強制的に決済する仕組みのことです

FXでは元本を超える取引が可能なため、想定を超える大きな変動が起こると元本以上に損失が発生するリスクがあります

ロスカットの仕組みがあることで、これを未然に防ぐことができます

いくらでロスカットされるかという、ロスカットルールはFX会社によって異なるので注意が必要です

ロスカットまでの値幅 = 余剰金 ÷ 通過枚数

余剰金 = 有効証拠金 ー 必要証拠金

ロスカット値 = 計算時点の為替レート ー ロスカットまでの値幅

有効証拠金:取引証拠金に評価損益を加算した金額

必要証拠金:ポジションを維持するために必要な金額

ロット ( LOT )

ロットは、最低取引の単位を指します

一般的には、「1ロット=10,000通貨」または「1ロット=1,000通貨」です

FX会社によっては1,000通貨から取引できる会社も増えており、「1ロット=1,000通貨」の場合が多くなっています

1ロットのことを「1枚」と呼ぶこともあります

具体例)1ドル100円の場合、1ロット=1万通貨であれば100万円を指します

まとめ

今回はFXの専門用語を中心にお話ししてきました

本記事の内容をまとめます

・FXの専門用語

今回は以上です。

まずは、FXを初めてみたいと思った方は、DMM FXでの口座開設をお勧めします

FXをある程度理解されている方は、自動売買ツールでの運用を初めてみることをお勧めします

私は、今後もこのツールを使用して、試行錯誤しながら長期に渡って資産運用していくことを

考えています

私のトラリピ 運用戦略や設定はこちらの記事を参考にしてくださいね

また、直近の運用実績を元に今後の運用をシミュレーションした記事も参考にしてください

トラリピを初めてみたいと思った方はこちらをどうぞ

トラリピのブログ記事一覧になります

トラリピ に興味がある方は、マネースクエア社で口座開設することで始められます

にほんブログ村のランキングに参加中

応援クリックありがとうございます↓

・FXでは専門用語があって分かりづらい

・重要な専門用語を簡単に理解したい